Учет работников и их заработная плата после регистрации ООО: рекомендации и требования

- 19.01.2024

Учет работников и расчет их заработной платы являются важными задачами для каждой организации, включая компании с ограниченной ответственностью (ООО). После регистрации ООО необходимо правильно организовать и вести учет работников, чтобы соблюдать требования законодательства и обеспечить гарантии их прав и интересов.

Первым шагом после регистрации ООО является оформление трудовых договоров с работниками. В трудовом договоре должны быть указаны условия труда, заработная плата, длительность рабочего дня и другие существенные условия трудового договора. Кроме того, необходимо учесть требования коллективного договора (если таковой имеется) и применимого законодательства.

При расчете заработной платы необходимо учитывать все виды вознаграждений, как основную заработную плату, так и дополнительные компенсационные и стимулирующие выплаты. К таким выплатам могут относиться премии, бонусы, надбавки за качество работы и профессиональные навыки, компенсация за сверхурочные работы, оплата отпусков и больничных.

Важным аспектом учета работников является регистрация в налоговых органах. Работодатель обязан сообщать о приеме на работу и увольнении сотрудников в установленные сроки. Кроме того, необходимо правильно оформлять налоговые декларации и платить налоги и страховые взносы в срок, предусмотренный законодательством. Нарушение этих требований может привести к наложению штрафов со стороны налоговых органов.

Обязательный учет работников в ООО

Прежде всего, при приеме на работу нового сотрудника необходимо составить трудовой договор, который является одним из главных документов, регулирующих отношения между работодателем и работником. В трудовом договоре должны быть указаны все существенные условия труда, включая должность, заработную плату, график работы и др.

Для ведения учета работников ООО также необходимо оформить табели учета рабочего времени. Это документ, в котором фиксируются рабочие часы каждого работника за определенный период времени. Табели учета рабочего времени позволяют контролировать рабочую нагрузку сотрудников и определять их заработную плату.

ООО также обязано вести учет начислений и удержаний по заработной плате каждого работника. Начисления включают в себя основную заработную плату, дополнительные выплаты (надбавки, премии и т.д.), а также отпускные и компенсации. Удержания же связаны с налогами и социальными отчислениями, профсоюзными взносами и другими обязательными платежами.

Для правильного ведения учета работников и их заработной платы необходимо также знать все требования законодательства по оформлению документов и учету начислений и удержаний. Нарушение этих требований может повлечь штрафы и санкции со стороны контролирующих органов.

Важно помнить:

- ООО обязано вести учет всех своих работников.

- Необходимо составлять трудовые договоры и оформлять табели учета рабочего времени.

- Учет начислений и удержаний по заработной плате должен быть подробно и точно отражен в документации.

Точный и правильный учет работников и их заработной платы является основой для успешной деятельности ООО и позволяет избежать проблем со стороны государственных органов и контролирующих органов.

Необходимые документы для учета работников

Организация и ведение учета работников в ООО требует наличия определенных документов, необходимых для правильной и полной регистрации их трудовой деятельности.

Основными документами, которые необходимо предоставить в органы социального обеспечения, являются:

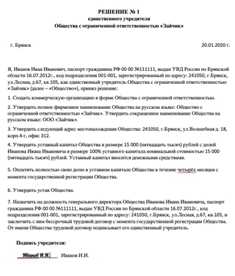

1. Трудовой договор

Трудовой договор является основным документом, регулирующим отношения между работником и работодателем. В нем должны быть указаны все условия работы, заработная плата, должностные обязанности и сроки выполнения работ.

2. Паспортные данные работника

Паспортные данные работника необходимы для идентификации работника и официальной регистрации его трудовой деятельности. Данные о паспорте работника включают в себя серию, номер, дату выдачи и выдавшее орган.

3. СНИЛС

СНИЛС (Страховой номер индивидуального лицевого счета) является обязательным документом для оформления работника на работу. Этот номер присваивается работнику Пенсионным фондом РФ и необходим для начисления и уплаты страховых взносов.

4. ИНН

ИНН (Идентификационный номер налогоплательщика) работника также является обязательным документом при учете работников. Он необходим для начисления и уплаты налогов на заработную плату работника. ИНН выдается налоговым органом по месту жительства работника.

5. Заявление о приеме на работу

Заявление о приеме на работу является первичным документом, подтверждающим факт заключения трудового договора. В заявлении указывается дата начала работы, должность, заработная плата и другая информация, касающаяся трудового договора.

Все эти документы являются обязательными при учете работников в ООО. Их отсутствие или неправильное оформление может привести к нарушению законодательства и наказанию со стороны контролирующих органов.

Требования к оформлению заработной платы

1. Форма. Заработная плата должна быть оформлена в письменной форме и содержать все необходимые сведения о работнике, о работе, о начислениях и удержаниях.

2. Платежно-расчетная ведомость. Заработная плата должна быть указана в платежно-расчетной ведомости, которая должна содержать следующие данные:

- Фамилия, имя, отчество работника;

- Должность работника;

- Месяц работы, за который производятся начисления;

- Основная заработная плата;

- Дополнительная заработная плата;

- Проценты;

- Доплаты на возможностях места работы и жительства;

- Размер социальных отчислений;

- Удержания (налоги и другие удержания);

- К выплате (сумма, которую работнику необходимо выплатить);

- Подписи руководителя и бухгалтера, ответственных за заработную плату.

3. Согласие работника. В случае введения системы электронного документооборота, необходимо получить согласие работника на оформление заработной платы в электронной форме.

4. Сроки выплаты. Заработная плата должна быть выплачена в сроки, установленные трудовым законодательством. Обычно это 10 рабочих дней со дня окончания отчетного периода.

5. Учет заработной платы. ООО должно вести учет заработной платы в соответствии с требованиями налогового законодательства. Необходимо отчитываться перед налоговыми органами о начислениях и удержаниях.

Необходимо отметить, что невыполнение требований к оформлению заработной платы может повлечь за собой юридические и финансовые последствия для ООО. Поэтому, важно соблюдать все нормы и правила, касающиеся оформления заработной платы, чтобы избежать проблем в будущем. Это поможет обеспечить прозрачность и правильность финансовых операций и укрепить репутацию ООО на рынке труда.

Налогообложение заработной платы в ООО

Для правильного налогообложения заработной платы в ООО необходимо учитывать следующие моменты:

1. Расчет заработной платы

Прежде всего, необходимо правильно рассчитать заработную плату работников. Заработная плата состоит из основной заработной платы, дополнительных выплат (надбавки, премии, компенсации) и удержаний (налоги, страховые взносы, взносы на социальные нужды). При расчете необходимо учесть все надлежащие выплаты и удержания в соответствии с действующим законодательством.

2. Уплата налогов и страховых взносов

ООО обязано уплачивать налоги и страховые взносы с заработной платы своих работников. Налог на доходы физических лиц (НДФЛ) и страховые взносы в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования должны быть рассчитаны и уплачены в полном объеме в соответствии с законодательством.

3. Соблюдение сроков и учет документов

Важно не только правильно рассчитать и уплатить налоги, но и соблюдать все сроки и учесть все документы, связанные с налогообложением заработной платы. Работодатель должен составлять и хранить документацию, подтверждающую правильный расчет и уплату налогов и страховых взносов. В случае проверки со стороны налоговых органов, работодатель должен предоставить все необходимые документы в оговоренные сроки.

Соблюдение правил налогообложения заработной платы в ООО позволит избежать проблем со стороны налоговых органов, снизить риски для бизнеса и обеспечить финансовую стабильность компании. Поэтому важно придерживаться рекомендаций по правильному учету работников и их заработной платы, чтобы оставаться в рамках закона и успешно развивать бизнес.

Рекомендации по правильному учету работников и их заработной платы

1. Ознакомьтесь с требованиями законодательства.

Перед началом учета работников и их заработной платы необходимо тщательно изучить действующее законодательство, регулирующее эту сферу. Основной закон, определяющий правила учета и начисления заработной платы, - Трудовой кодекс РФ с соответствующими изменениями и дополнениями.

2. Создайте удобную систему учета.

Рекомендуется разработать и внедрить удобную систему учета работников и их заработной платы. Для этого можно использовать специальные программы и электронные таблицы, которые позволят автоматизировать процесс ведения учета и обеспечить точность данных.

3. Ведите документацию в соответствии с требованиями.

При учете работников и их заработной платы необходимо вести все необходимые документы. Это могут быть трудовые договоры, приказы, отчеты о начисленной зарплате и удержаниях, кассовые ордера и другие документы, требующиеся для подтверждения выплат и осуществления контроля со стороны контролирующих органов.

4. Соблюдайте сроки начисления и выплаты заработной платы.

Один из важных аспектов правильного учета работников и их заработной платы - своевременное начисление и выплата заработной платы. В соответствии с законодательством, заработная плата должна быть выплачена не реже чем раз в месяц, а начисления должны быть произведены в оговоренный срок, указанный в трудовом договоре.

5. Обратите внимание на корректность начисления заработной платы.

Необходимо учесть все составляющие заработной платы, такие как оклад, надбавки, премии и дополнительные выплаты. Каждая составляющая должна быть правильно определена с учетом требований законодательства и содержания трудового договора.

6. Обеспечьте правильное начисление и учет удержаний.

При начислении заработной платы необходимо также учесть все удержания согласно действующему законодательству. Это могут быть удержания налогов, страховых взносов и обязательные платежи в соответствии с законодательством и соглашениями с работниками.

7. Правильно оформляйте документы о заработной плате.

Оформление документов о заработной плате должно соответствовать требованиям законодательства. Это могут быть сведения о начисленной и выплаченной зарплате в табличном или графическом виде, а также документы, подтверждающие выполнение исполнительных обязательств и выплаты.

8. Учитывайте налогообложение заработной платы.

Заработная плата подлежит обязательному налогообложению. При учете работников и их заработной платы необходимо учесть все налоговые ставки, предусмотренные законом, и своевременно производить уплату налогов и отчетность перед налоговыми органами.

9. Внимательно проверяйте правильность учета.

Рекомендуется периодически проводить проверку правильности учета работников и их заработной платы. Это позволит выявить возможные ошибки и пропуски в учете и своевременно предпринять меры по их исправлению.

10. Обеспечьте сохранность документов.

Все документы, связанные с учетом работников и их заработной платы, должны быть сохранены в соответствии с законодательными требованиями. Рекомендуется вести электронную архивацию и регулярно делать резервные копии, чтобы обезопасить документы от потери и повреждения.

11. Обратитесь за профессиональной консультацией.

При возникновении сложностей с учетом работников и их заработной платы рекомендуется обратиться за консультацией к специалистам в данной области. Это поможет избежать возможных ошибок и обеспечит правильное ведение учета с учетом требований законодательства.

Применение этих рекомендаций позволит вам правильно вести учет работников и их заработной платы, соблюдая требования законодательства и избегая возможных ошибок и проблем.

Важность соблюдения требований при учете работников и их заработной платы

В процессе регистрации и учета работников в ООО необходимо соблюдать различные требования и рекомендации, чтобы обеспечить правильность и надежность учета работников и их заработной платы. Невыполнение требований может привести к негативным последствиям для компании и ее сотрудников.

Во-первых, соблюдение требований при учете работников позволяет избежать возможных штрафов и санкций со стороны налоговых органов. Неправильный учет или невозможность предоставить необходимые документы может повлечь за собой финансовые потери для компании. Кроме того, налоговые органы могут провести проверку компании, что может негативно сказаться на ее репутации и доверии со стороны клиентов и партнеров.

Во-вторых, соблюдение требований позволяет установить порядок и прозрачность в учете работников и их заработной платы. Корректный учет гарантирует справедливое распределение заработной платы и предотвращает возможные конфликты и претензии работников. Работники будут уверены в том, что компания следует законодательству и выполняет свои обязательства по выплате зарплаты.

В-третьих, соблюдение требований при учете работников и их заработной платы способствует эффективному ведению бизнеса. Правильный учет работников позволяет осуществлять контроль над затратами на персонал, планировать бюджет и принимать обоснованные решения по найму и увольнению сотрудников. Кроме того, корректный учет помогает поддерживать связь с налоговыми и другими контролирующими органами в случае необходимости предъявления соответствующих документов и данных.

Таким образом, соблюдение требований при учете работников и их заработной платы является важным аспектом успешного ведения бизнеса. Правильный учет гарантирует соблюдение законодательства, предотвращает финансовые потери и обеспечивает прозрачность и надежность в отношениях с работниками и контролирующими органами. Рекомендуется обратиться к специалистам или использовать специальные программы и сервисы для учета работников, чтобы быть уверенным в правильности и точности проведенной работы.

Видео:

Риски выплаты ниже МРОТ: неполное рабочее время, сменная работа и суммированный учёт.