Взыскание долга у банков: особенности и трудности процесса

- 24.03.2023

Взяв кредит в банке, многие люди рассчитывают на то, что смогут его вовремя выплатить и избежать проблем. Однако, иногда по разным причинам возникают сложности, и банку приходится взыскивать долги у своих клиентов. Этот процесс имеет свои особенности и трудности, о которых стоит знать.

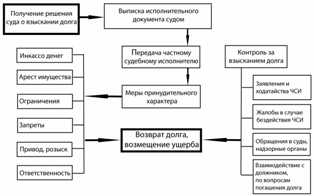

Первая особенность взыскания долга у банков заключается в том, что для этого требуется юридическая процедура. Банк обязан доказать наличие долга и принять все необходимые меры для его взыскания. Потребуется составление претензии, предъявление ее должнику, а в случае его невыполнения - обращение в суд. Весь процесс может занять продолжительное время и потребовать значительных финансовых и временных ресурсов от банка.

Вторая особенность состоит в том, что взыскание долга у банков часто связано с проблемами при исполнении решений суда. Должник может уклоняться от выплаты, скрывать свои активы или переводить их на других лиц. Банкам приходится применять различные меры для принудительного взыскания долга, такие как арест счетов или имущества, приостановление выполнения операций по счетам и т.д. Однако, даже при наличии решения суда, не всегда удается полностью взыскать долг, особенно если должник имеет недостаточно активов.

Таким образом, взыскание долга у банков - сложный и многолетний процесс, требующий серьезных усилий и ресурсов. Важно помнить, что банк также заинтересован в том, чтобы клиенты возвращали долги, поэтому в случае возникновения сложностей лучше обратиться в банк и попытаться найти вместе решение проблемы. При этом стоит знать свои права и обязанности в рамках договора кредитования и не уклоняться от сотрудничества с банком.

Виды долгов у банков

Долги у банков могут быть различными и иметь разные особенности. В данной статье мы рассмотрим основные виды долгов у банков.

1. Кредиты

Кредиты являются основным и наиболее распространенным видом долгов у банков. Кредит представляет собой сумму денег, выданную банком на определенные условия. Банк ожидает возврата суммы кредита в установленные сроки, а также уплату процентов за пользование этой суммой.

2. Дебетовые карты

Дебетовая карта – это платежный инструмент, с помощью которого можно снимать деньги со своего банковского счета или осуществлять покупки. При использовании дебетовой карты банк предоставляет клиенту одновременно часть своих средств, которую клиент должен вернуть в дальнейшем.

3. Долги по банковским картам

Банковская карта может быть не только дебетовой, но и кредитной. Если клиент задолжал банку по кредитной карте, это становится видом долга. В данном случае банк ждет от клиента возврата задолженности и уплату процентов.

4. Займы

Займы – это суммы денег, выданные клиенту банком на определенные условия без участия третьих лиц. Займ должен быть возвращен банку в установленные сроки и может иметь процентную ставку.

5. Задолженности по платежным поручениям

Банк может предоставить клиенту услуги по оплате счетов и платежным поручениям. Если клиент не внес задолженность в установленные сроки, это становится его долгом перед банком.

6. Прочие долги

Кроме вышеуказанных видов долгов, клиент может иметь другие обязательства перед банком, например, долг по комиссиям и платежам, неустойкам и т.д.

| Вид долга | Особенности |

|---|---|

| Кредиты | Сумма денег, выданная банком на определенные условия |

| Дебетовые карты | Позволяют снимать деньги со своего банковского счета или осуществлять покупки |

| Долги по банковским картам | Клиент задолжал банку по кредитной карте |

| Займы | Суммы денег, выданные клиенту банком на определенные условия без участия третьих лиц |

| Задолженности по платежным поручениям | Клиент не внес задолженность в установленные сроки |

| Прочие долги | Обязательства перед банком, не относящиеся к вышеуказанным видам |

В качестве клиента банка необходимо осознавать свои обязательства и брать кредиты или займы с учетом своих финансовых возможностей, чтобы в дальнейшем избежать проблем с возвратом долгов.

Законодательство о взыскании долгов у банков

В соответствии с законодательством, банк обязан предоставить кредиторам возможность взыскания задолженности путем реализации заложенного обеспечения. Для этого необходимо провести процедуру взыскания долга, о которой говорится в статье 391 Гражданского кодекса.

Процесс взыскания долгов у банков начинается с направления кредитором банку письменного требования об исполнении обязательств. Если банк не исполняет требования в соответствии с условиями кредитного договора, кредитор имеет право обратиться в суд с иском о взыскании задолженности.

Судебное разбирательство проводится на основе имущественного и требовательного иска, предъявленных к банку. Важно отметить, что для предъявления иска взыскания долга должны быть соблюдены определенные формальности и требования, указанные в Гражданском процессуальном кодексе.

| Кредитор | Банк |

|---|---|

| 1. Постановление суда о возбуждении исполнительного производства | 1. Получение решения суда о взыскании долга |

| 2. Получение исполнительного листа | 2. Предъявление исполнительного листа и требований об изъятии имущества |

| 3. Поиск имущества банка | 3. Проведение исполнительных действий |

В случае если долг не может быть погашен из имущества банка, кредитор имеет право обратиться к альтернативным методам взыскания долга. Одним из таких методов является залог имущества, который может быть предоставлен кредитором в качестве обеспечения исполнения обязательств.

В целом, взыскание долгов у банков является сложным и многокомпонентным процессом, требующим соблюдения всех необходимых формальностей и правовых норм. Для успешного взыскания долга необходимо иметь глубокие знания в области законодательства и процессуального права, а также обладать детальным пониманием всех особенностей данной процедуры.

Процедура взыскания долгов у банков

1. Подготовка документов

Первым шагом в процедуре взыскания долгов у банков является подготовка необходимых документов. Важно составить правильно сформулированный исковой заявление, в котором указать все факты, доказывающие наличие долга. Также требуется приложить копии договоров, актов выполненных работ и другие доказательства.

2. Подача искового заявления

После подготовки необходимых документов следует подать исковое заявление в суд. Важно учитывать сроки подачи искового заявления, которые определяются законодательством. Суд рассмотрит иск и примет решение о взыскании долга или отказе в удовлетворении иска.

3. Судебные споры и исковая работа

В процессе взыскания долгов у банков могут возникнуть судебные споры. Стороны могут представлять свои доводы и доказательства в суде. Важно грамотно вести исковую работу, аргументировать свои требования и обеспечить их доказательствами.

Также следует учитывать, что взыскание долгов у банков может быть затяжным процессом. Может потребоваться проведение нескольких разбирательств, а также оспаривание решения суда посредством подачи апелляционных или кассационных жалоб.

4. Применение исполнительной надписи

После вынесения решения суда о взыскании долга требуется его исполнение. Банк, у которого есть задолженность, обязан выполнить решение суда. Если банк не исполняет обязательства добровольно, то может быть применена исполнительная надпись, которая обеспечивает принудительное исполнение решения суда.

5. Трудности взыскания долгов у банков

Взыскание долгов у банков может столкнуться с определенными трудностями. В некоторых случаях банк может быть неплатежеспособным или иметь проблемы с ликвидностью. Также могут возникнуть ситуации, когда банк находится в процессе банкротства или ликвидации.

Кроме того, банк может применять различные методы для избегания взыскания долгов. Это может включать перевод активов в другие структуры, изменение правовой формы или сокрытие имущества.

6. Альтернативные методы взыскания долгов у банков

В случае, когда стандартные методы взыскания долгов у банков оказываются неэффективными, можно применять альтернативные методы. Это может включать обращение в Государственную думу, Центральный банк или другие государственные органы, которые имеют возможность оказать воздействие на работу банка.

Также стоит обратиться к юристам, специализирующимся на взыскании долгов, которые помогут разработать стратегию взыскания и эффективно применить необходимые меры в отношении банка.

Судебные споры и исковая работа

При подготовке искового заявления важно указать все обстоятельства дела, подтверждающие наличие долга и неисполнение должником своих обязательств. Необходимо составить полный список требований банка, указать сумму долга, зачислить проценты за пользование долгом и указать сроки погашения. В исковом заявлении также должно быть указано место и время судебного заседания.

После подачи искового заявления банк должен представить в суд все необходимые доказательства, подтверждающие свою правоту. Это могут быть договоры, счета, акты о неплатежеспособности должника и другие документы. Важно собрать все необходимые доказательства заранее, чтобы на судебном заседании предоставить их в суд в установленном порядке.

Судебные споры и исковая работа могут быть сложными и трудоемкими процессами. Чтобы повысить свои шансы на успешное взыскание долга, банк может привлечь к делу опытных адвокатов или юристов. Они помогут с составлением искового заявления, собранием доказательств, представлением интересов банка в суде и осуществлением исковой работы в целом.

Кроме того, во время судебных споров могут возникнуть дополнительные сложности, такие как необходимость ведения переговоров с должником, разбирательства по возражениям должника, судебные акты и решения, судебные издержки и другие. Все эти трудности должны быть учтены и решены в ходе исковой работы.

Таким образом, судебные споры и исковая работа играют важную роль в процессе взыскания долгов у банков. Они являются неотъемлемой частью процедуры и требуют профессионального подхода и внимания к деталям. При правильной подготовке и проведении исковой работы, банк может повысить свои шансы на успешное взыскание долга и защитить свои интересы.

Трудности взыскания долгов у банков

Взыскание долгов у банков может столкнуться с определенными трудностями, которые могут затруднить и замедлить процесс. Рассмотрим некоторые из них:

1. Скрытие имущества

Одной из основных трудностей в процессе взыскания долгов у банков является возможное скрытие имущества должником. Действуя предвидяще, должник может перевести свое имущество на третьих лиц или вывести его за пределы юрисдикции суда, что сделает невозможным его конфискацию.

2. Затягивание судебного процесса

Другой проблемой при взыскании долгов у банков является возможность затягивания судебного процесса со стороны должника. Должник может применять различные юридические приемы и тактики, чтобы максимально задержать процесс рассмотрения дела и выполнение судебного решения.

3. Отсутствие достаточных средств

Еще одной трудностью является ситуация, когда у должника просто нет достаточных средств для возврата долга. В таком случае, даже при положительном решении суда, банк может не смочь взыскать долг, так как просто нечего взыскивать.

4. Альтернативные методы взыскания

Использование альтернативных методов взыскания также может представлять трудность для банка. Например, в случае, когда должник имеет неправомерные доходы, такие как зарплатная карта, предъявление требований к работодателю может вызвать негативные последствия для должника и создать дополнительные проблемы при погашении долга.

В целом, взыскание долгов у банков – это сложный и многогранный процесс, который требует тщательной подготовки и принятия различных мер для преодоления возникающих трудностей.

Альтернативные методы взыскания долгов у банков

1. Продажа задолженности третьей стороне (факторинг)

Один из альтернативных методов взыскания долга у банков - это продажа задолженности третьей стороне. Этот метод основан на передаче права на взыскание долга специализированной компании (фактору) за определенную сумму. Фактор покупает долг банка с дисконтом и самостоятельно взыскивает его у должника. Для банка такой метод позволяет быстро получить часть суммы долга, а для фактора - провести взыскание с максимальной прибылью.

2. Заключение соглашения об урегулировании долга

Вторым альтернативным методом является заключение соглашения об урегулировании долга между банком и должником. При этом стороны согласовывают условия погашения или реструктуризации долга, такие как сроки выплаты, размер процентов, возможные штрафы и т.д. Этот метод позволяет избежать судебных споров и дополнительных затрат на адвокатов, а также сохранить долгосрочные отношения между банком и клиентом.

3. Залог имущества или поручительство

Еще одним альтернативным методом является залог имущества или поручительство. В случае невыплаты долга банк имеет право на продажу залогового имущества и погашение долга из полученных средств. Поручительство предполагает, что третья сторона (поручитель) гарантирует возврат долга в случае невыплаты должником. Эти методы позволяют банку защитить свои интересы и повысить вероятность возврата долга.

Альтернативные методы взыскания долгов у банков имеют свои преимущества и недостатки. Их выбор зависит от конкретной ситуации и целей банка. Важно также учитывать требования законодательства и возможные риски. В любом случае, эти методы могут быть полезным инструментом в взыскании долгов у банков.

Видео:

Не торопись оплатить просроченный кредит банку. Суда не будет.